SYSTEM TRADING

SYSTEM TRADING

Günümüzde borsada oluşan fiyat hareketlerini izlemeye yarayan birçok veri terminali üzerinden alım satım stratejileri yazılarak piyasaya otomatik emir gönderme imkanı var. Bu yazıda matriks üzerinden yazılan bir alım satım formülünün BIST-100 hisseleri üzerindeki getirilerini inceleyeceğiz. Formüllerin içeriğini herkesin vade anlayışı, trading yapma tarzı, stop seviyesi farklı olduğu için paylaşmacağım.

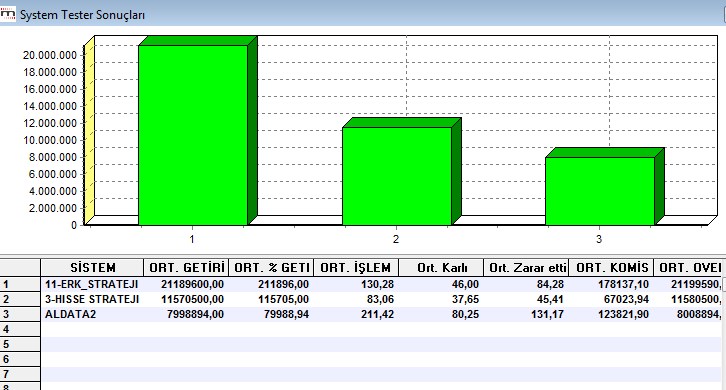

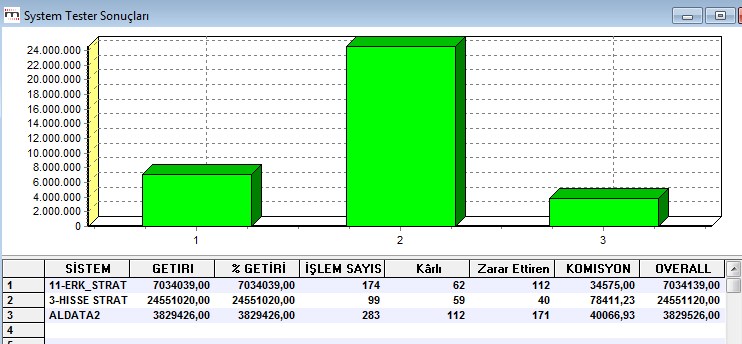

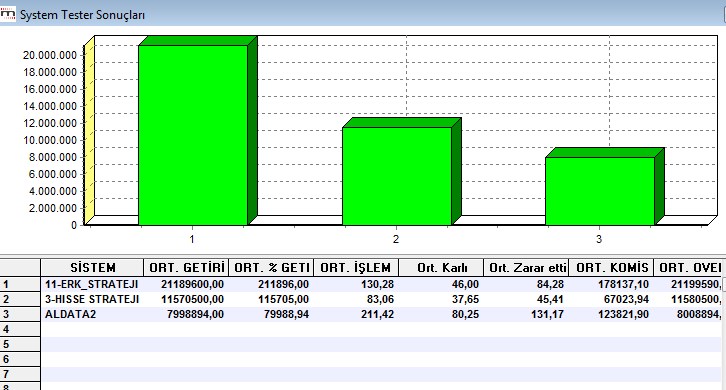

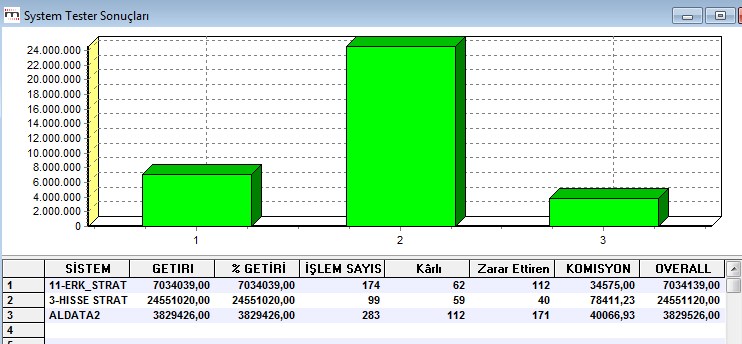

Aşağıda 3 farklı sistemin BIST-100 senetlerindeki getirileri görülmektedir.

Şimdi sırayla her sistemdeki 10 hisse hangileriymiş onlara bakalım.

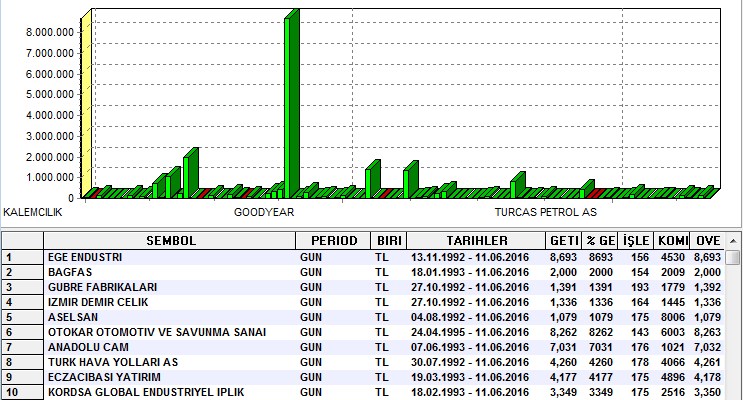

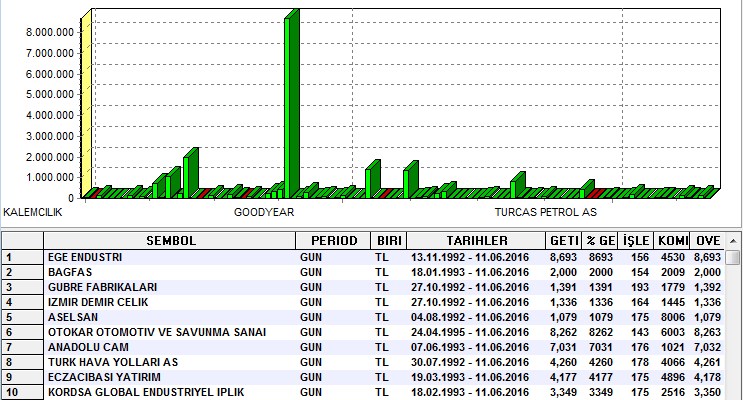

En çok getiriyi sağlayan 11-ERK_STRATEJI de bulunan ilk 10 hisseler;

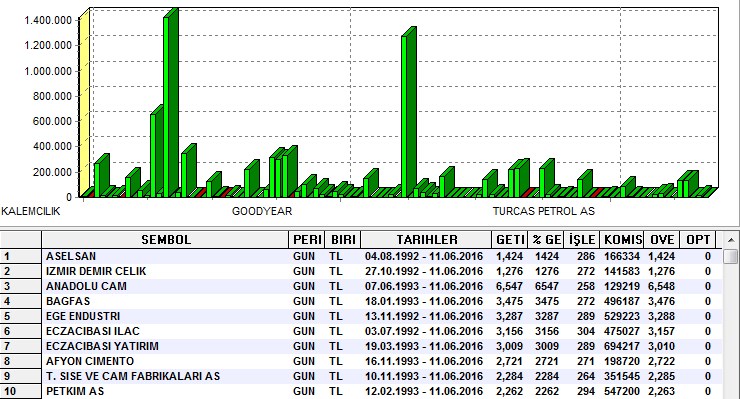

Hisse stratejide bulunan ve en çok getiriyi sağlayan 10 hisse;

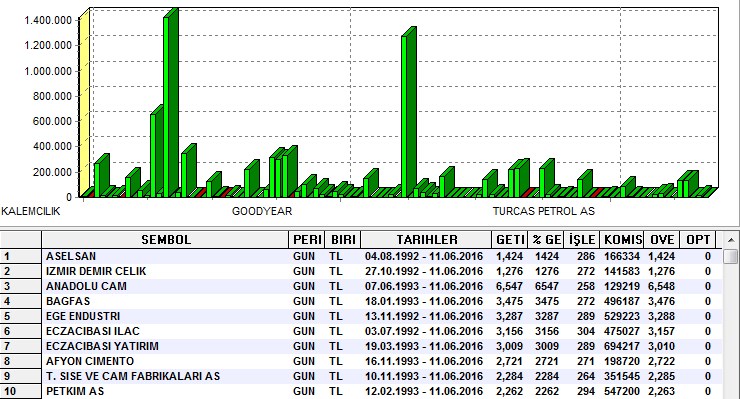

Aldata-2 Stratejisinde bulunan ilk 10 hisse;

Bu farklı stratejilerde çıkan hisselere baktığımızda ortak özelliklerinin trend olduğunu görüyoruz. Hisseler trend yaptığında getiri oranları yüksek çıkmaktadır. Fakat bu başarılara rağmen hisseler düzeltmelerde yada yatay piyasaya girdiklerinde gelen al sinyalleriyle alındığında alımların zararla kapandığını görüyoruz. Bazen öyle oluyor ki burada görülen zararla kapatılan işlemlerin 3-4 ay sürdüğü görülebilmektedir.

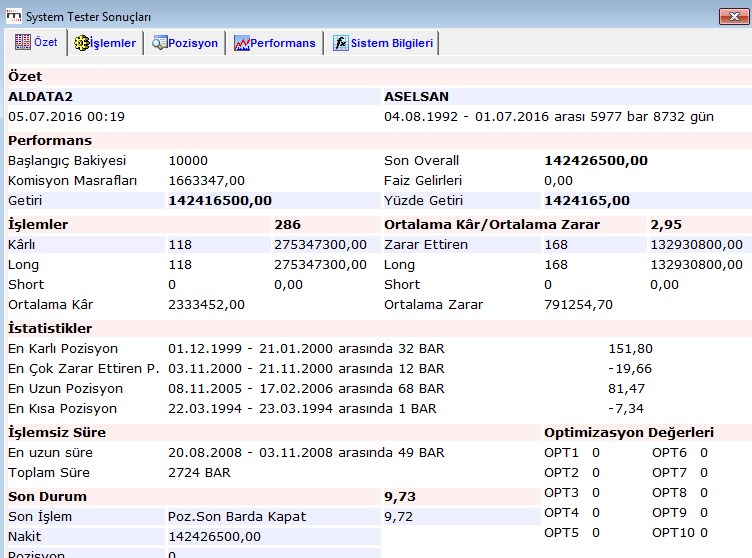

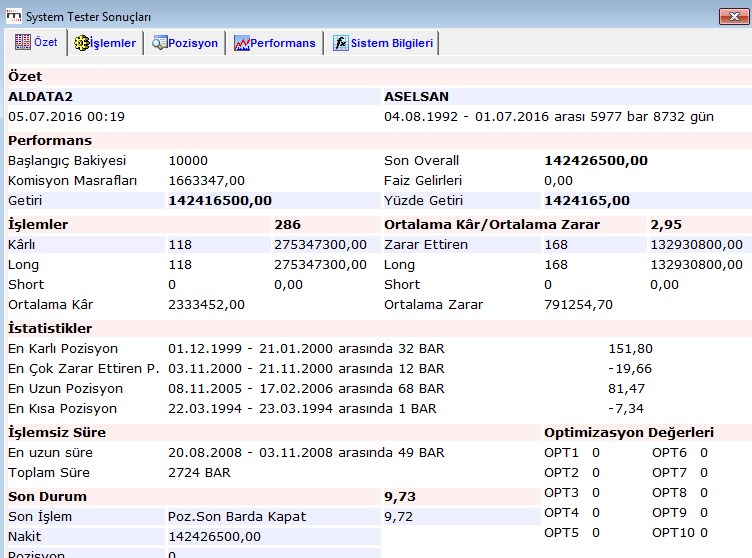

ASELS hissesinin ALDATA-2- stratejisine göre getirilerine bakalım; sistem sonuçlarının özeti aşağıdaki gibidir.

Fiyat grafiği üzerinde sistemin al-sat ürettiği yerler aşağıdaki gibidir.

Data serisi üzerinde fiyatın trend yaptığı görülüyor fakat getiri eğrisi yatay piyasada yapılan al satlar, düzeltme seviyelerinde gelen düşüşlerde yapılan satlar, fiyatın tepki verdiği dönemlerde yapılan allar nedeniyle düşüş göstermiş. Getiri eğrisinin düşüş gösterdiği dönem yaklaşık olarak 3 ay gibi bir süre. Eğer siz bu 3 aylık sürenin başında sisteme uymaya başlasaydınız portföydeki erime nedeniye 3 ayın sonunda muhtemelen sistemi bırakmış olacaktınız. Burdaki erime sizi psikolojik olarak etkileyecekti.

Bir başka değerlendirme, PARSN hissesi.

Parsn hissesindeki hikayeyi bildiğim için, konuya güzel bir katkı sağlayacağı için bu hisseyi seçtim. Safi yazılan startejiye uyarak, temel verileri göz ardı ederek yapılacak bir trading yukarıdaki anlattığım olumsuz sonuçlarıda içerisinde barındırıyor.

Şimdi PARS hissesini her üç stratejiye göre bir değerlendirelim bakalım nasıl bir sonuç ortaya çıkacak.

Parsan hissesinde de getiri eğrisinin bazı dönemlerde düşüş gösterdiği görülüyor. Fakat yukarıda paylaştığım aselsan kadar değil. Hissedeki fiyat hareketlerinin belirli bir trend içerisinde kaldığı, hareketlerin sert ve volatil olmadığı görülüyor. Volatil hareketlerden kastım başlamış olan bir trendi değiştirecek ölçüde al-sat üretmeyen hareketler. Bu getiri eğrisinin belirli bir istikrar sağlaması üzerinde etkili.

Burada yazılan stratejiler fiyattan türetilen indikatörler yardımıyla yazılıyor. İndikatörler fiyattan elde edilen 6 verinin bir kaçı yada tamamı ile yazılabiliyor. Her indikatörün farklı bir yazılışı var. Sistem oluştururken kullandığınız indikatörler başarı oranı üzerinde etkili olmaktadır. Kullandığınız indikatörün periyodu, hangi aileden olduğu vs bu noktada önemli. Aşırı alım satımı gösteren RSI, orta avdeli trend göstergesi olan MACD yada hareketli ortalamalar, işlem hacmi kullanılarak yazılan indikatörler sizin al sat stratejinizi ortaya koyuyor. Bu işin teknik tarafıydı. Ben bu sistemlerin özellikle temel analiz kriterlerine göre seçilen hisselerde daha başarılı olduğunu düşünüyorum. Şimdi parsan temel verilere göre sağlam bir hisse ve birçok beklentiyi içerdiği için bu hisse üzerinde alım satım stratejilerinin başarılı olduğunu düşünüyorum. ilerleyen dönemlerde hissenin temel verilerinin bozulması kullanılan sistemi olumsuz yönde etkileyecektir.

Parsanda olan hikaye;

-Şirketin faaliyet konusu; çelik dövme ve işleme. Otomotiv sektöründe kullanılan aks, dişli üretimi. Uçak sanayisi için iniş takımlarında kullanılan dövme parçalarının üretimi. Ağır orta hafif kamyonların, traktörlerin, iş makinalarının, savunma sanayisinin çelik dövme ve işlenmiş parçalarının üretimi.

- Şirket pendikte 28 bin metre kare arazi üzerinde faaliyet gösteriyor. Yeni yatırımı olan fabrika Dilovasında 100 bin metre kare.

- Otomotiv sanayisi ürünlerinde üretim payı %70 savunma-madencilik-tekstil %30

-Üretimin %80 i ihraç ediliyor. (Hangi ülkelere ihracat yaptığıda önemli, detayları faaliyet raporu ve şirketin internet adresinden öğrenebilirsiniz)

-Kullandığı elektriğin %10'unu güneş enerjisinden sağlıyor.

-Yeni fabrika faaliyete geeçince şu an 650 olan personel sayısının 1800'e çıkacağı tahmin ediliyor.

-Yeni fabrikanın 2020'de faaliyete geçeceği tahmin ediliyor.

-Yatırımdan sonra aks ve mil üretiminde Avrupa'nın en büyüğü, diğer aktarma organları ve motor dövme aksamında Avrupa'nın 3. büyük tesisi olacak. Türkiye'nin ise en büyük haddehane sahibi olacak.

-Fabrikanın yatırım tutarı 160 milyon EURO.

Görüldüğü gibi buraya kadar yazılanlar sadece şirketin hikaye, beklenti kısmı. İşin birde finansal analiz kısmı var. Mesela bu yazının yazıldığı tarih itibariyle piyasa çarpanlarının tarihsel ortalaması ve özvarlık karlılığına göre hisse fiyatları yüksek görünüyor. Şu an değerlendirdiğimiz strateji henüz sat sinyali üretmemiş. Halen al konumunda devam ediyor. Sat sinyali geldiğinde zaten hisse satılacak.Yanlış anlaşılmasın. Bu hisse uçacak fırlayacak alın demiyorum. PARSN burada sadece bir örnek. Anlatmak istediğim bu şekilde beklentisi olan, temel verilerine göre sağlıklı şirketler üzerinde sitemlerin daha sağlıklı olacağıdır.

Madem bukadar sağlıklı o zaman neden uzun vadeli olarak alıp satmıyoruz diye bir soru gelebilir. Bu şekilde bir stratejide izlenebilir. Önemli olan siz ne istiyorsunuz. Haftada %3 kazanmak mı? Şirket kağıtlarını her düşüşte alarak 8-10 yıl boyunca taşımak mı? Seans içinde alıp satmak mı? Burada sadece temel verilerle sistem stratejilerinin beraber kullanımına vurgu yapılmak istenmiştir.

“Burada yer alan yatırım bilgi, yorum ve tavsiyeler yatırım danışmanlığı kapsamında değildir.

Günümüzde borsada oluşan fiyat hareketlerini izlemeye yarayan birçok veri terminali üzerinden alım satım stratejileri yazılarak piyasaya otomatik emir gönderme imkanı var. Bu yazıda matriks üzerinden yazılan bir alım satım formülünün BIST-100 hisseleri üzerindeki getirilerini inceleyeceğiz. Formüllerin içeriğini herkesin vade anlayışı, trading yapma tarzı, stop seviyesi farklı olduğu için paylaşmacağım.

Aşağıda 3 farklı sistemin BIST-100 senetlerindeki getirileri görülmektedir.

Şimdi sırayla her sistemdeki 10 hisse hangileriymiş onlara bakalım.

En çok getiriyi sağlayan 11-ERK_STRATEJI de bulunan ilk 10 hisseler;

Hisse stratejide bulunan ve en çok getiriyi sağlayan 10 hisse;

Aldata-2 Stratejisinde bulunan ilk 10 hisse;

Bu farklı stratejilerde çıkan hisselere baktığımızda ortak özelliklerinin trend olduğunu görüyoruz. Hisseler trend yaptığında getiri oranları yüksek çıkmaktadır. Fakat bu başarılara rağmen hisseler düzeltmelerde yada yatay piyasaya girdiklerinde gelen al sinyalleriyle alındığında alımların zararla kapandığını görüyoruz. Bazen öyle oluyor ki burada görülen zararla kapatılan işlemlerin 3-4 ay sürdüğü görülebilmektedir.

ASELS hissesinin ALDATA-2- stratejisine göre getirilerine bakalım; sistem sonuçlarının özeti aşağıdaki gibidir.

Fiyat grafiği üzerinde sistemin al-sat ürettiği yerler aşağıdaki gibidir.

Data serisi üzerinde fiyatın trend yaptığı görülüyor fakat getiri eğrisi yatay piyasada yapılan al satlar, düzeltme seviyelerinde gelen düşüşlerde yapılan satlar, fiyatın tepki verdiği dönemlerde yapılan allar nedeniyle düşüş göstermiş. Getiri eğrisinin düşüş gösterdiği dönem yaklaşık olarak 3 ay gibi bir süre. Eğer siz bu 3 aylık sürenin başında sisteme uymaya başlasaydınız portföydeki erime nedeniye 3 ayın sonunda muhtemelen sistemi bırakmış olacaktınız. Burdaki erime sizi psikolojik olarak etkileyecekti.

Bir başka değerlendirme, PARSN hissesi.

Parsn hissesindeki hikayeyi bildiğim için, konuya güzel bir katkı sağlayacağı için bu hisseyi seçtim. Safi yazılan startejiye uyarak, temel verileri göz ardı ederek yapılacak bir trading yukarıdaki anlattığım olumsuz sonuçlarıda içerisinde barındırıyor.

Şimdi PARS hissesini her üç stratejiye göre bir değerlendirelim bakalım nasıl bir sonuç ortaya çıkacak.

Parsan hissesinde de getiri eğrisinin bazı dönemlerde düşüş gösterdiği görülüyor. Fakat yukarıda paylaştığım aselsan kadar değil. Hissedeki fiyat hareketlerinin belirli bir trend içerisinde kaldığı, hareketlerin sert ve volatil olmadığı görülüyor. Volatil hareketlerden kastım başlamış olan bir trendi değiştirecek ölçüde al-sat üretmeyen hareketler. Bu getiri eğrisinin belirli bir istikrar sağlaması üzerinde etkili.

Burada yazılan stratejiler fiyattan türetilen indikatörler yardımıyla yazılıyor. İndikatörler fiyattan elde edilen 6 verinin bir kaçı yada tamamı ile yazılabiliyor. Her indikatörün farklı bir yazılışı var. Sistem oluştururken kullandığınız indikatörler başarı oranı üzerinde etkili olmaktadır. Kullandığınız indikatörün periyodu, hangi aileden olduğu vs bu noktada önemli. Aşırı alım satımı gösteren RSI, orta avdeli trend göstergesi olan MACD yada hareketli ortalamalar, işlem hacmi kullanılarak yazılan indikatörler sizin al sat stratejinizi ortaya koyuyor. Bu işin teknik tarafıydı. Ben bu sistemlerin özellikle temel analiz kriterlerine göre seçilen hisselerde daha başarılı olduğunu düşünüyorum. Şimdi parsan temel verilere göre sağlam bir hisse ve birçok beklentiyi içerdiği için bu hisse üzerinde alım satım stratejilerinin başarılı olduğunu düşünüyorum. ilerleyen dönemlerde hissenin temel verilerinin bozulması kullanılan sistemi olumsuz yönde etkileyecektir.

Parsanda olan hikaye;

-Şirketin faaliyet konusu; çelik dövme ve işleme. Otomotiv sektöründe kullanılan aks, dişli üretimi. Uçak sanayisi için iniş takımlarında kullanılan dövme parçalarının üretimi. Ağır orta hafif kamyonların, traktörlerin, iş makinalarının, savunma sanayisinin çelik dövme ve işlenmiş parçalarının üretimi.

- Şirket pendikte 28 bin metre kare arazi üzerinde faaliyet gösteriyor. Yeni yatırımı olan fabrika Dilovasında 100 bin metre kare.

- Otomotiv sanayisi ürünlerinde üretim payı %70 savunma-madencilik-tekstil %30

-Üretimin %80 i ihraç ediliyor. (Hangi ülkelere ihracat yaptığıda önemli, detayları faaliyet raporu ve şirketin internet adresinden öğrenebilirsiniz)

-Kullandığı elektriğin %10'unu güneş enerjisinden sağlıyor.

-Yeni fabrika faaliyete geeçince şu an 650 olan personel sayısının 1800'e çıkacağı tahmin ediliyor.

-Yeni fabrikanın 2020'de faaliyete geçeceği tahmin ediliyor.

-Yatırımdan sonra aks ve mil üretiminde Avrupa'nın en büyüğü, diğer aktarma organları ve motor dövme aksamında Avrupa'nın 3. büyük tesisi olacak. Türkiye'nin ise en büyük haddehane sahibi olacak.

-Fabrikanın yatırım tutarı 160 milyon EURO.

Görüldüğü gibi buraya kadar yazılanlar sadece şirketin hikaye, beklenti kısmı. İşin birde finansal analiz kısmı var. Mesela bu yazının yazıldığı tarih itibariyle piyasa çarpanlarının tarihsel ortalaması ve özvarlık karlılığına göre hisse fiyatları yüksek görünüyor. Şu an değerlendirdiğimiz strateji henüz sat sinyali üretmemiş. Halen al konumunda devam ediyor. Sat sinyali geldiğinde zaten hisse satılacak.Yanlış anlaşılmasın. Bu hisse uçacak fırlayacak alın demiyorum. PARSN burada sadece bir örnek. Anlatmak istediğim bu şekilde beklentisi olan, temel verilerine göre sağlıklı şirketler üzerinde sitemlerin daha sağlıklı olacağıdır.

Madem bukadar sağlıklı o zaman neden uzun vadeli olarak alıp satmıyoruz diye bir soru gelebilir. Bu şekilde bir stratejide izlenebilir. Önemli olan siz ne istiyorsunuz. Haftada %3 kazanmak mı? Şirket kağıtlarını her düşüşte alarak 8-10 yıl boyunca taşımak mı? Seans içinde alıp satmak mı? Burada sadece temel verilerle sistem stratejilerinin beraber kullanımına vurgu yapılmak istenmiştir.

Ali Erkan TANACIOĞLU

--------------------------------------------------------------------------------------------

“Burada yer alan yatırım bilgi, yorum ve tavsiyeler yatırım danışmanlığı kapsamında değildir.

Yatırım danışmanlığı hizmeti; aracı kurumlar, portföy yönetim şirketleri, mevduat kabul etmeyen bankalar ile müşteri arasında imzalanacak yatırım danışmanlığı sözleşmesi çerçevesinde sunulmaktadır.

Burada yer alan değerlendirmeler, yorum ve kişisel görüşlere dayanmaktadır. Bu görüşler mali durumunuz ile risk ve getiri tercihlerinize uygun olmayabilir.

Bu nedenle, sadece burada yer alan bilgilere dayanılarak yatırım kararı verilmesi beklentilerinize uygun sonuçlar doğurmayabilir.”

Yayınlanan çalışmalar teknik analiz ve temel analiz kriterlerine göre subjektif yorumlar içerir.

Yayınlanan çalışmalar teknik analiz ve temel analiz kriterlerine göre subjektif yorumlar içerir.

Yorumlar - Yorum Yaz